一、2014年国际原油价格走势回顾

(一)整体态势

近年以来,全球经济复杂多变,地缘政治不稳与市场投机导致国际油价延续震荡,2014年上半年国际油价高位运行,但7月开始,国际油价高台跳水,遭遇“腰斩”,目前仍无企稳迹象。

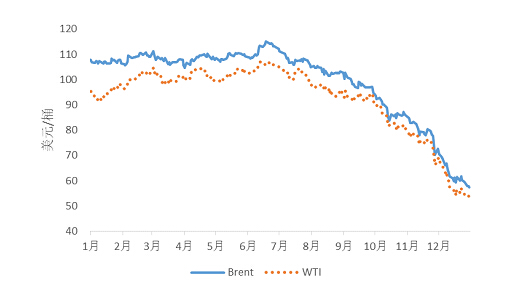

2014年国际油价整体呈现从高位震荡到急剧下跌态势。2014年上半年,全球经济复苏动力不足,原油需求疲软,国际油价运行基本平稳,受乌克兰危机、中东地区冲突等引发的地缘政治紧张等因素影响,原油价格小幅上涨,在6月份创出全年最高点,Brent油价达到每桶115.06美元,WTI油价达到每桶107.26美元。2014年6月中旬以来,在全球石油需求面没有明显改变的同时,美国主导的页岩油革命,伊拉克恢复原油出口,伊朗和尼日利亚增加原油产量等一系列因素导致全球石油供给增加,国际原油价格大幅下挫。尤其是10月份后,OPEC宣布不减产、沙特下调对美国和亚洲的出口油价,国际原油供大于求突出,再加上美元走强,新兴市场国家经济发展放缓等因素导致国际原油价格急剧下跌。截止到2014年12月31日,Brent油价从每桶115.06美元高位跌至每桶57.33美元,WTI油价从每桶107.26美元跌至每桶53.27美元,较最高点跌幅分别达到了下跌了50.3%和50.2%,Brent油价和WTI油价价差进一步收窄。

(二)演变历程

2014年国际油价上半年以原地盘整为主,基本围绕100美元大关波动,二季度有小幅走高;而下半年则单边下跌,市场供过于求局面促最大跌幅逾50%(如图1)。自2014年以来,国际石油市场供应与需求出现明显不平衡。供大于求的特征十分突出,是下半年国际油价下跌的基本原因。

图1.2014年国际油价走势图(数据来源:EIA)

1-4月份,全球经济形势和供需因素以及地缘政治形势演变对油市起主导作用。1-2月份,美国库欣地区原油库存连降5周,同时英国最大油田Buzzard维护时间长达9周,导致全球对于供应收紧的担忧,加之季节因素,Brent、WTI油价均上涨。3月份,虽然库欣原油库存连续减少,但墨西哥湾地区原油库存继续大增,乌克兰和利比亚危机的地缘政治风险,支撑油市,价格波动性趋强。

5月份,得益于地缘情势以及利比亚出口恢复的再度受阻,国际油价连续上涨,价格逼近盘整区间的上沿。Brent原油处于每桶105美元至每桶113美元的盘整区间,而WTI核心盘整区间为每桶97美元至每桶105美元。宏观需求预期方面,中国5月汇丰制造业初值超出预期,欧美5月PMI初值数据则好于市场预期。此外美国库欣库存连续16 周的下降对WTI油价形成支撑,而美国即将进入汽油消费旺季,这使得商业库存与海湾库存的利空影响降低。

6月份,国际原油期货价格涨跌互现,月末库存上升,原油价格下降;7、8月份,国际原油价格不断下行,纽约商品交易所原油期货价格从每桶105 美元一路下跌,直至9月份开始出现一定的企稳迹象。市场看空情绪暂时缓解,乌克兰局势问题升级,欧美等国制裁俄罗斯,对Brent原油价格产生一定的支撑作用。而美国公布的GDP、就业和房地产数据均显示美国经济复苏强劲,则对WTI原油价格产生一定的支撑作用。

10月开始国际油价重拾下跌态势,并于11月基准油价双双跌破每桶80美元大关,自2011年以来首次进入每桶70美元区间。特别是在OPEC于11月27日决定不减产后,国际油价28日大幅下跌,纽约商品交易所原油期货价格创下5年来最低点,收于每桶66.15 美元,伦敦Brent原油期货价格则跌至每桶70.15美元。

12月份以来,原油期货价格继续走低。以沙特为首的OPEC国家先后下调原油官方销售价,令市场价格战不断升级;投行一致看空未来油价走势,大幅下调油价预期;美国石油库存骤增,需求疲软,而且沙特不减产姿态坚定,令原油市场继续承受重压,跌势难止,迅速跌破每桶60 美元关口,截至2014年12月31日,Brent和WTI油价分别跌至每桶57.33美元和每桶53.27美元,较最高点跌幅分别达到了50.2%和50.3%。

综上分析,2014年的油价下跌主要受到美国、欧佩克等国家供应大幅增长影响,而需求未得提振,投机氛围不浓,美元指数上涨幅度也远低于2008年油价下跌时的情形,可见石油市场的基本面因素是此轮油价下跌的主要原因。

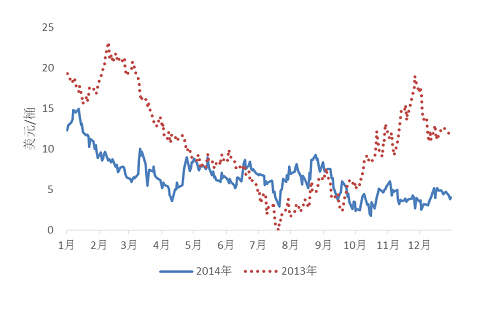

(三)Brent与WTI原油的价差变化趋势

相对于2013年,2014年Brent与WTI两种国际基准原油的价差总体上得到显著缩减,并呈现“缩小-扩大-缩小”的趋势(如图2)。

图2. 2013、2014年Brent与WTI原油价格之差(数据来源:EIA)

一季度,Brent原油与WTI原油差价迅速缩小。进入2014年后,随着IMF等对全球经济活动的乐观预期,各大能源机构纷纷上调2014年全球石油需求预期,国际油价逐渐呈现上涨态势。尤其是2014年1月22日,美国原油市场期货交割地库欣地区至墨西哥湾地区炼厂的输油管线开始输送原油,库欣地区库存压力减缓,同时不断报出的宏观经济数据大多向好,推动美国期货市场净多持仓持续增加创出历史新高,美国市场原油价格自1月下旬起持续上涨五周。在欧美经济发展都向好的背景下,美国市场原油价格上涨趋势更加突出。从一季度首月期货价的周平均水平来看,WTI油价有8周提高,而Brent等其他国际市场原油价格则只有4周提高,导致Brent原油与WTI原油差价迅速缩小。2月以后,二者差价已缩减至不足10美元,由1月平均的12.26美元缩小到2月的8.16美元。此期间内相对于欧洲,美国市场油价始终表现强势,在涨势中涨幅高于欧洲市场,而在下跌期间降幅低于后者。

4月份上中旬Brent原油与WTI原油价差较3月收窄;但下旬价差扩大,大致呈现先收窄后走阔的特征。前半月Brent原油市场表现不及美国原油,致使两者的价差出现一段持续的收窄走势,最低降至4月11日的每桶3.59美元;后半月Brent原油市场表现优于WTI原油,致使两者的价差转而出现一段持续的走阔走势,一度升至4月25日的每桶8.98美元,为3月中旬以来的最高水平。

5-8月,美国市场油价相对走弱,二者差价回升。5、6月份分别回升至每桶7.44美元和6.82美元,8月二者首月期货价差再度扩大到每桶7.32美元。

9月后,国际油价下跌加剧,Brent油价与WTI油价价差再度出现与一季度类似的变化特征。Brent油价再度相对走弱,前者降幅明显低于后者,导致二者差价再度缩小。

10月份以来,Brent与WTI原油价格价差收窄趋势呈现常态化。两者价差已由前期的每桶5-10美元降至每桶5美元以内。

纵观上述两种国际基准原油的差价变化可以发现,第一季度美国市场油价明显表现强势,处于相对领涨态势,经历了4月份的过渡后,5至8月该态势遭到逆转,而从9月开始WTI又再度回归相对强势,Brent油价下跌幅度明显偏大。二者价差波动存在一定指向性,反映了不同国际石油市场的盛衰变化。

二、2015年国际原油市场形势分析

(一)石油市场基本面分析

1、全球经济增长动力不足,下行压力依然存在,石油需求增速持续减弱

全球经济形势方面,2014年,发达经济体逐渐分化,除美国外,其余发达经济体表现不佳,欧元区经济疲软脆弱,日本经济再一次进入衰退,油价下滑和卢布贬值加剧了俄罗斯经济危机。包括中国在内的其他发展中国家经济增速也面临一定程度放缓。目前全球经济复苏依旧比较缓慢,面临风险众多,缺少坚实的支撑点。

2014年美国经济运行情况良好。12月美国商务部公布数据显示美国三季度GDP按年率计算增长5%,为2011年来最好水平。据美国ISM数据显示,2014年全年美国制造业PMI呈增长趋势,并在8月和10月达到了59的高点,最低点为55.3,均超过了50临界点,处于扩张态势。可见,美国制造业前景依然相当稳固并会进一步加速。随着劳动力市场走强,消费者信心的好转,将进一步刺激个人消费带动美国经济发展。美国经济有望在2015年继续提速,其表现依然会优于其他发达经济体,将对全球经济形成有力推动。

2014年12月,日本内阁府发布第三季度GDP第二次修正值。经通货膨胀调整后,当季日本国内生产总值从此前的环比下滑0.4%下修至下滑0.5%,表明日本经济衰退程度或进一步加剧。2015年,日本经济不会有太大起色,复苏态势不明显。

2014年欧洲经济经历了低速增长的困境。12月OECD发布的领先指标显示,2014年第三季度欧元区经济仅增长0.2%,第二季度仅增长0.1%,显示出增长动能不足。欧元区PMI值全年呈下降趋势。预计,2015年欧元区经济增长放缓,甚至可能重回萎缩。

2014年受乌克兰危机影响,美国和欧盟展开了对俄罗斯的经济金融制裁,卢布持续大幅贬值,同时,油价持续下跌使得俄罗斯财政收入大减,俄罗斯经济陷入危机。俄罗斯央行12月发布报告预计,俄罗斯2015年GDP将下降4.5-4.7个百分点,俄罗斯经济发展部将2015年俄罗斯GDP增长预期由1.2%调整为-0.8%。当前俄罗斯太过依靠能源出口的经济结构形式劣势凸显,并面临乌克兰危机带来的西方国家压制、能源市场需求不振等问题。2015年,乌克兰危机能否取得进展尚属未知,若乌克兰危机不能达成协议,则西方国家对俄罗斯的经济制裁不会结束。但俄罗斯经济好转并非没有契机,当前俄罗斯正加强与亚太地区的合作,同时也与欧洲国家展开能源合作。2015年在经济发展结构转型困难、地缘政治危机等因素作用下,俄罗斯经济将会陷入衰退,但伴随着一系列积极调整政策的出台和亚太地区能源合作的开展,俄罗斯经济出现崩盘的可能性较低。

作为新兴经济体中的代表,中国经济已由“高速增长”阶段转入“中高速”增长阶段。在未来一段时间内,中国将面临“增长速度换挡期、结构调整阵痛期、前期刺激政策消化期”三期叠加的经济新常态,未来GDP增速可能会维持在6.5%-7%水平。作为世界经济复苏的重要引擎,中国GDP增长速度受到全球关注。2014年12月各大机构展开对中国经济的预测,进一步下调中国GDP增速预期,摩根士丹利和高盛预测2015年中国经济增速为7.0%,高盛则认为未来几年中国经济增长可能会进一步放缓。

鉴于全球经济体部分经济转好,部分进一步萎缩的分化状况,预计2015年全球增长仍然无法实现全面回升,全球石油需求依然缺乏强劲支撑。2014年10月IMF发布《全球经济展望》报告,将2015年全球增长预测下调至3.8%,比7月的预测低0.2个百分点;将成熟经济体增长预测下调到1.8%,比4月的预测低0.4个百分点;将新兴经济体增长预测下调到4.4%,比4月的预测低0.5个百分点。美国GDP增速预期从此前的2.8%下调至2.2%,欧元区则从1.2%下调至0.8%,中国GDP增速预期从此前的7.5%下调至7.4%。

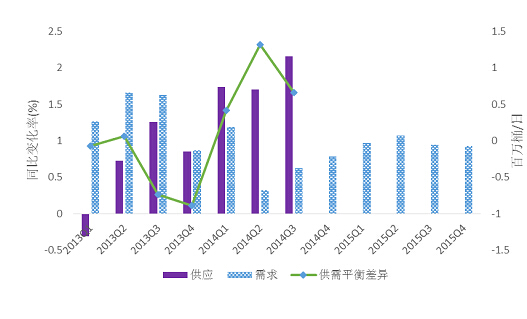

基于全球经济保守预期,IEA和EIA等机构连续下调了全球原油需求预测。从国际原油市场供需情况来看,2014年需求同比变化率小于2013年,而供应同比变化率却大幅增加,致使供需平衡差异有所扩大(如图4)。IEA在2014年12月发布的《石油市场月度报告》将2015年全球石油增长预期继续下调23万桶至90万桶/日,全球原油需求将增长93.3百万桶/日,略高于2014年的92.4百万桶/日,并指出这主要是受到俄罗斯和其他石油出口国燃料消费下滑影响。

图3. 国际原油市场供需形势(数据来源:IEA)

EIA预测认为,2015年世界原油总消费量为92.32百万桶/日,增速下滑0.2个百分点,其中OECD消费量为45.80百万桶/日,比2014年的45.83百万桶/日下降了3万桶/日,非OECD国家消费量为46.52百万桶/日,增速下滑0.6个百分点。非OECD国家原油需求主要拉动力量为中国。

可以预见,2015年将会延续2014年态势,虽然在美国经济好转带领下全球经济状况将有所改善,但增长依旧乏力,原油需求小幅上升,但增速不大。

2、伴随页岩油革命和OPEC稳产,全球原油供给格局改变或成常态

2014年,受页岩油技术突破影响推动,美国原油产量迅速增长,已经升至自1986年以来的最高水平。当前日产量已接近900万桶,使得美国石油净进口量持续下降,原油出口量激增。目前,美国原油进口量已经从2005年日均1080万桶的峰值降至2014年9月的约750万桶的水平。据EIA最新预测数据显示,2015年美国原油产量将达到930万桶/日,美国原油产量的增加导致原油出口国将原本出口至美国的原油出售到其他市场,主要为亚洲国家。2014年12月30日,美国商务部工业与安全局发布通知,部分石油公司可以对凝析油进行自主分类,在未获正式许可的情况下考虑出口经少许加工的轻质原油。如果2015年美国松绑原油出口禁令,将会造成美国积压的大量轻质原油出口至国际市场。美国原油产量增加、加拿大油砂、巴西深海等项目的持续推进,都将进一步增加全球石油供给能力,加大价格下行压力。但是,也应该注意到,美国页岩油生产商可能会考虑页岩油开采成本而在2015年降低产量。

2014年,伊拉克恢复了因战乱中断的原油出口,12月份伊朗平均日出口原油为294万桶,加上伊朗和尼日利亚的增产,国际原油供应进一步增加。当前利比亚局势尚不稳定,其油港口可能随时关闭,但利比亚原油出口量不会对全球供应量产生重大影响。OPEC等产油国在2014年11月底的会议中决定,维持现有的产量3000万桶/日。世界最大产油国沙特表示为保持市场份额,沙特不会采取降产提价的策略,并于2014年10月初宣布下调其11月份的官方原油售价。2015年预计沙特原油产量会有小幅度的下降,但是依然会保持在900万桶/日的平均水平。2015年6月OPEC将会召开会议,届时可能会提出减产提价,但在2015年上半年,OPEC不会主动提出减产。整体上来看,无论是出于维持各自市场份额或者出于大国博弈的缘由,2015年OPEC减产意志不强,通过大幅减产提高油价的可能性不大。

EIA近期报告预测2015年OECD原油供应量为26.33百万桶/日,非OECD原油供应量为66.42百万桶/日,其中OPEC原油供应为29.67百万桶/日,俄罗斯为13.52百万桶/日,世界总供给量预计为92.75百万桶/日,依旧呈增长态势。

总体来看,页岩油革命将会对全球原油的供给格局产生深远影响,预计2015年国际原油市场供过于求的状态仍将会持续,国际油价下行压力较大。

3、世界原油商业库存持续高位阻碍油价回升

伴随着产量增加和需求减少,过剩原油不断推高库存。据EIA数据显示,2014年伊始,美国商业原油库存就一路走高,到2014年4月25日当周累计增加超过了39.93百万桶,达到历史最高水平。随后高位库存得到一定程度的释放,库存水平下降,但从9月份开始,库存水平再度攀升,截止2014年年底,美国原油库存总量为38.72百万桶。总体来看,美国商业原油库存2014年全年库存水平显著高于2010-2013年的平均水平(如图4)。

图4. 2013-2014年美国原油商业库存走势对比图(数据来源:EIA)

EIA估算,OECD商业原油库存在2013年期末达到了25.5亿桶,相当于55天的供应量,预计2014年将达到26.4亿桶,而在2015年期末将高达27.1亿桶。IEA预计,2015年上半年全球原油库存持续增加,OECD部分成员国的原油存储能力接近上限。总体来看,石油产量增长速度高于需求增长速度将会带来高库存,高企的库存是抑制油价上涨的重要因素。

(二)石油市场非基本面分析

1、美元走强助推油价下行

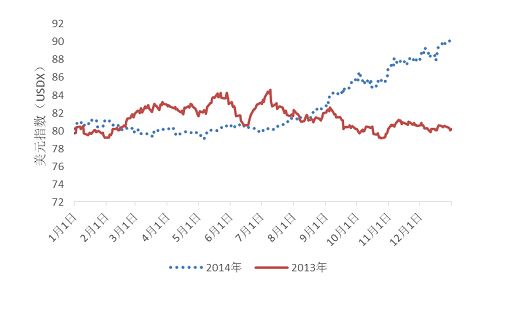

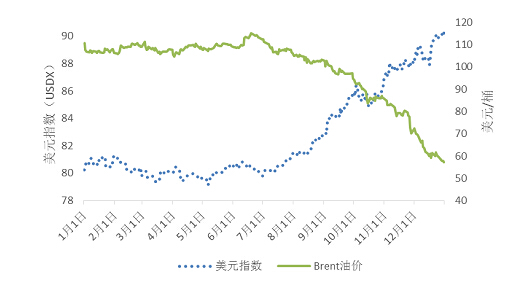

2014年美国经济在世界发达经济体中表现良好。美国2014年第三季度5%的GDP增长率为11年来最快增速,超出了预期水平,也远超欧盟、日本等其他主要发达经济体。较好的经济运行态势使得美元一路走强。相比于2013年的震荡下跌,2014年美元指数呈一路上涨态势,从年初的80.1上涨至9月份的85.9,并在12月经济数据公布后迅速突破了90,成为全球涨幅最大的货币(如图5)。

图5. 2013,2014年美元指数对比图(数据来源:EIA,Wind)

在持续复苏的背景下,美联储逐渐缩减量化宽松政策规模,并在2014年10月底宣布退出量化宽松政策,加速油价下跌(如图6)。美国银行美林证券在全球经济展望报告中预测2015年美国经济增长率有望达到3.3%,高于今年的2.3%。

图6. 2014年美元指数与Brent油价对比图(数据来源:EIA,Wind)

预计,2015年美国经济将依旧保持经济复苏势头,货币政策将会逐渐正常化,美元将会继续走强,逐渐走强的美元将会给油价带来下行压力。

2、金融监管强化减弱了投机因素对油价波动的影响

2008年金融危机之后,各国加强了对投机行为监管,迫使大投行逐步退出大宗商品市场,从而弱化了投机因素对油价的过度影响。美国于2010年7月颁布了《多德-弗兰克华尔街改革与消费者保护法案》,并于2013年12月通过了《沃尔克规则》,扩大对原油期货等大宗商品衍生品的监管范围,这些举措将避免油价在短期内出现恶意的做多或做空。

3、原油市场预期由看多逐渐转为看空

由于市场情绪被供给过剩态势主导,原油期货市场投资者预期在一定程度上发生改变。以ICE非商业投机净多头头寸为例,Brent原油期货投机持仓风向转变,投机净多头在此次下跌行情中从历史高位24万张大幅下降至4万张合约。CFTC的报告显示,12月18日至12月23日当周投机者持有的原油净多头减少2430手,为净多头28.1万手,12月25日至12月30日当周投机者持有的原油净多头减少9165手,为净多头27.2万手,显示投机者对原油继续看多的意愿有所降低。从全年数据来看,2014年7月份之后,投机者持有的原油多头头寸下滑明显,尤其是11月底之后,空头头寸大幅增加。

4、地缘政治风险或加剧油价波动

地缘政治风险将继续影响原油市场,或对国际油价形成支撑。乌克兰局势依然严峻,美欧制裁可能加大俄罗斯未来石油供应的不确定性。ISIS或将进一步危及伊拉克石油生产;利比亚动荡局势也可能为石油复产进程带来阻力,不排除局势进一步恶化后石油生产再度减少的可能;埃博拉病毒的侵袭将影响海外石油公司在尼日利亚的作业。在此,要格外关注委内瑞拉的局势。作为全球原油储量最多的国家,委内瑞拉原油产量目前为250万桶/日,原油出口量约为130-150万桶/日。当前委内瑞拉面临着GDP负增长及通货膨胀过高等严重的经济问题,经济恶化和不稳定的国内局势将给委内瑞拉的原油供给带来更多的不确定因素,该国一旦减产或停产,油价或将显著反弹。此外,世界主要产油地区OPEC、美国、俄罗斯之间争夺全球原油市场份额的博弈都将加剧原油价格的波动。

三、2015年国际油价走势综合判断

展望2015年,世界经济或延续缓慢复苏的态势,这将促使原油需求小幅上升。受美国页岩油技术突破等的影响,原油供给充足,全球原油供给将呈现供大于求态势。OECD原油商业库存持续高企;美国经济复苏态势良好,美元指数走强,大国博弈在一定程度上抑制油价,地缘政治危机局面逐步趋于好转,但乌克兰问题和委内瑞拉依然存在较大风险,若有重大突发性地缘政治风险出现,则将短时间内改变石油供需态势,促成油价上涨。长期来看,在世界经济形势逐步恢复的大背景下,油价将更多的受到基本面因素的影响而回归其真正价值。

我们认为,受全球经济形势、供需基本面因素的主要作用,在产量相对过剩情况下,2015年油价上半年将依旧延续下跌趋势,国际原油价格还将在低位震荡。但是若有减产因素发生,如油价下跌突破美国页岩油开采成本导致减产、委内瑞拉经济政治危机爆发导致减产停产、OPEC内部达成一致减产,则油价将会有较大幅度反弹。若美国出口原油禁令松绑,则Brent油价和WTI油价差将会进一步收窄。

运用北京理工大学能源与环境政策研究中心的石油价格预测与风险管理平台(www.iNEMS.org)对国际油价开展模拟分析,结果表明:在各种因素综合作用下,2015年Brent、WTI原油价格将低位运行,下半年或出现企稳反弹,全年油价波动幅度小于2014年。预计Brent原油均价为50-65美元/桶,WTI原油均价为45-60美元/桶。

(资料来源:北京理工大学能源与环境政策研究中心网站http://www.ceep.net.cn/zxcg/yjyc/55520.htm)

发布时间:2015-5-5